前回の記事で、「投資で増やす」ことが近道であるとお伝えさせて頂きました。何故必要なのでしょうか?

このことについては切っても切り離せないのが「年金」の問題です。

目次

年金は何歳から受け取るのが良い?

老後の資金は主に退職金と年金で賄うという考え方が多いのが実際です。「退職金と年金があれば老後2000万円問題も大丈夫」そのように考えることも当然でしょう。ただ、年金のことはこの際ちゃんと理解しておく必要があります。

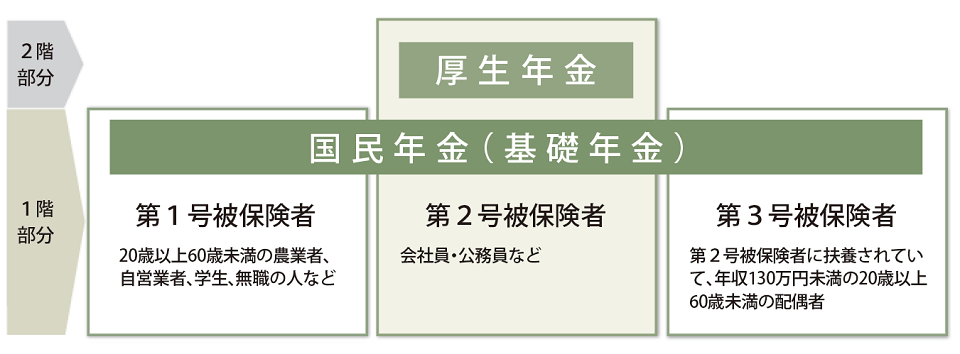

日本の公的年金制度は、20歳以上60歳未満のすべての方が加入する国民年金(基礎年金)と、会社員・公務員の方が加入する厚生年金保険の2階建て構造です。会社員・公務員の方は、2つの年金制度に加入します。

年金は原則として65歳から受給できます。 一定の要件を満たす方は、65歳になるまでの間、特別支給の老齢厚生年金を受け取ることができます。 60歳から65歳までの間に繰上げて減額された年金を受け取る「繰上げ受給」や、66歳から75歳まで※の間に繰下げて増額された年金を受け取る「繰下げ受給」を選択することができます。

年金支給額は多い方がありがたいと思いますが、年金を増やす方法として以下の2つが挙げられます。

- 納付額を増額する

- 支給年齢を繰り下げて増額した年金を受け取る

1. 納付額を増額する方法

厚生年金保険料は収入に基づいて計算されるため、いまより収入を増やす以外に納付額を増やす方法はありません。また、個人年金保険やiDeCo(個人型確定拠出年金)への加入も選択肢ですが、これらに加入するには余裕資金が必要です。

2. 支給年齢を繰り下げる方法

年金は65歳から受給できますが、これを75歳まで繰り下げることが可能です。繰り下げることで年金額は1年ごとに8.4%増え、最大で84%の増額が期待できます。

例:65歳での年間支給額が120万円(月10万円)の場合、75歳まで繰り下げると年間220万8千円(月18万4千円)に増加します。

これだけ聞くと支給年齢を繰り下げた方がお得のように思いますが、実際は年金事務所に行ってシミュレーションの相談に乗っていただくなどをした方が良いようです。支給年齢を繰り下げるとその間「加給年金」が支給されなくなるなどのデメリットも出てきます。

3.結局いつから支給を受けたら良いの?

年金事務所での相談も、担当によってアドバイス内容が違うなどマチマチで、最終的には本人の判断に委ねられます。要するに、自分の資産や健康状態、現在の仕事状況や今後のライフイベントなどは人によって違うため、自身で年金についての情報収集をして最適なプランを把握する必要があります。他人任せでは後から後悔することになるかもしれません。

繰り下げ支給の注意点は以下の通りです。

繰り下げ支給の注意点

- 税金や社会保険料が増える

繰り下げ支給で年金額が増えると、その分税金や社会保険料も増加します。そのため、増額分が全て手元に残るわけではありません。 - 年金受給額の調整(在職老齢年金制度)

65歳以降に働き続け、年金と給与の合計が月47万円を超える場合、超過分の1/2が年金から差し引かれます。

例えば、次のケースを見てみましょう。

- 給与月40万円+年金月15万円=合計55万円

超過額:55万円-47万円=8万円

カット額:8万円×1/2=4万円

結果、年金月額は15万円から11万円に減額されます。

また、総収入が多い場合、年金が全額カットされることもあります。

- 高収入の場合の選択肢

高収入の方は以下の点も考慮すべきです。

- 厚生年金保険料は70歳まで支払うことが可能で、その分年金額が増える。

- 高収入を貯蓄や投資に回し、資金を増やす余地がある。

収入や生活費、働き方のバランスを見ながら計画を立てることが重要です。

最後に

年金については自分自身で情報収集しておく必要があります。なぜなら人それぞれによって状況が全く違うからです。単にもらえる金額の差額だけで考えず、支払わなくてはならない税金や社会保険料のこと、かけている個人年金保険やiDeCoやNISAのこと。これから起こり得るライフイベントのこと 等々が、全く同じ条件という人はいない筈ですし、必要となるお金も変わります。

おすすめの本がありますので最後にご紹介させていただきます。

+シニアのトップへ